Resol. Conj. SF/PGE nº 1, de 17-04-07 - DOE 19-04-07

Disciplina os procedimentos administrativos necessários ao recolhimento de débitos decorrentes exclusivamente de penalidade pecuniária por descumprimento

de obrigações acessórias relativas ao ICM e ao ICMS

O Secretário da Fazenda e o Procurador-Geral do Estado, tendo em vista o disposto no Decreto n° 51.735, de 04 de abril de 2007, que, com base nos

Convênios ICMS-50/06, de 7 de julho de 2006, ICMS-73/06, de 3 de agosto de 2006, e ICMS-127/06,

de 11 de dezembro de 2006, permite a liquidação de débito decorrente exclusivamente de penalidade pecuniária por descumprimento de obrigações acessórias relativas ao ICM e ao

ICMS, cujos fatos geradores tenham ocorrido até 31 de dezembro de 2005, com redução de 70% (setenta por cento) do seu valor atualizado, resolvem:

Artigo 1° - Os débitos relativos ao ICM e ao ICMS decorrentes exclusivamente de penalidades pecuniárias por descumprimento de obrigações acessórias, constantes de Autos

de Infração e Imposição de Multa lavrados sem exigência simultânea de imposto por qualquer de seus itens, cujos fatos geradores tenham ocorrido até 31 de dezembro de 2005, poderão

ser liquidados com redução de 70% (setenta por cento) do seu valor atualizado, mediante recolhimento, em moeda corrente e em uma única parcela, até 30 de abril de 2007, por meio de

Guia de Arrecadação Estadual - GARE-ICMS.

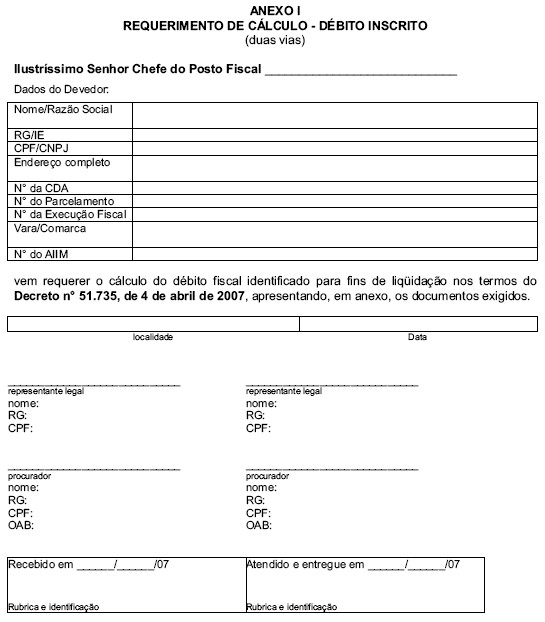

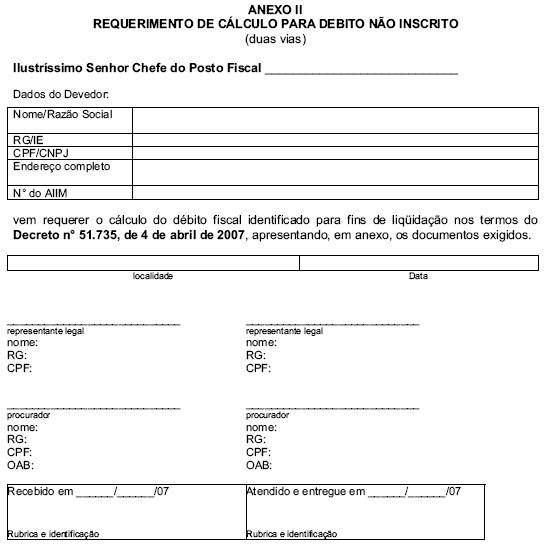

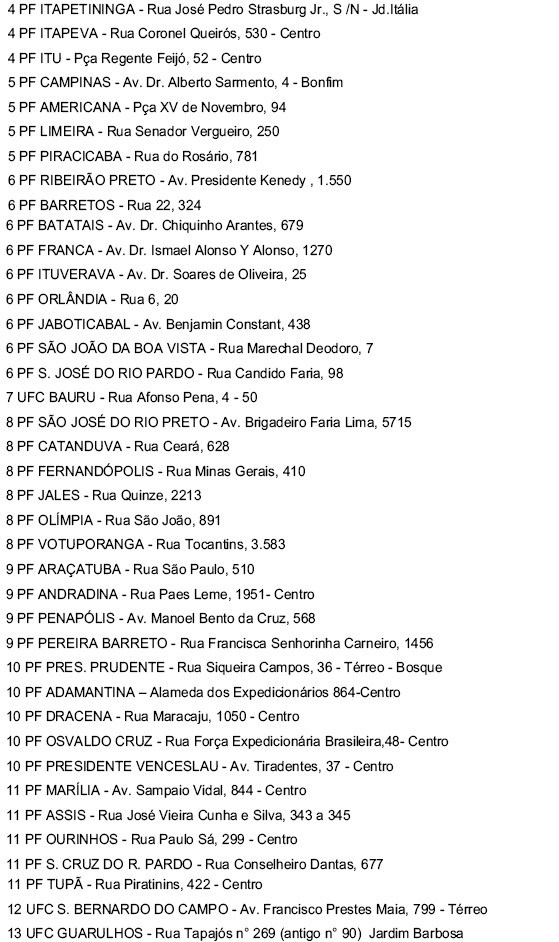

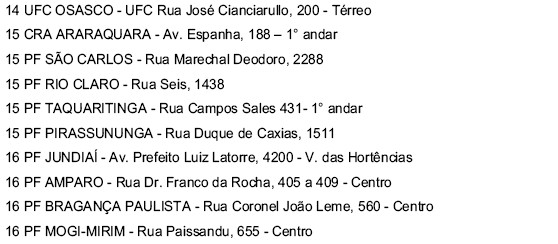

Artigo 2° - Para conhecimento do valor a ser recolhido nos termos do artigo 1°, o contribuinte deverá solicitar o cálculo, até 23 de abril de 2007, mediante requerimento

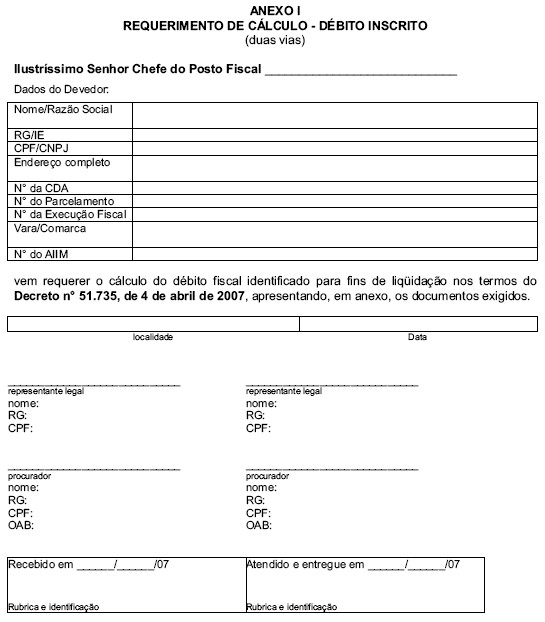

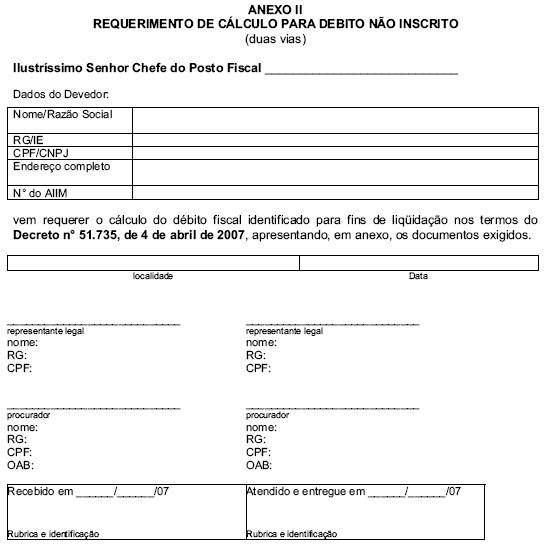

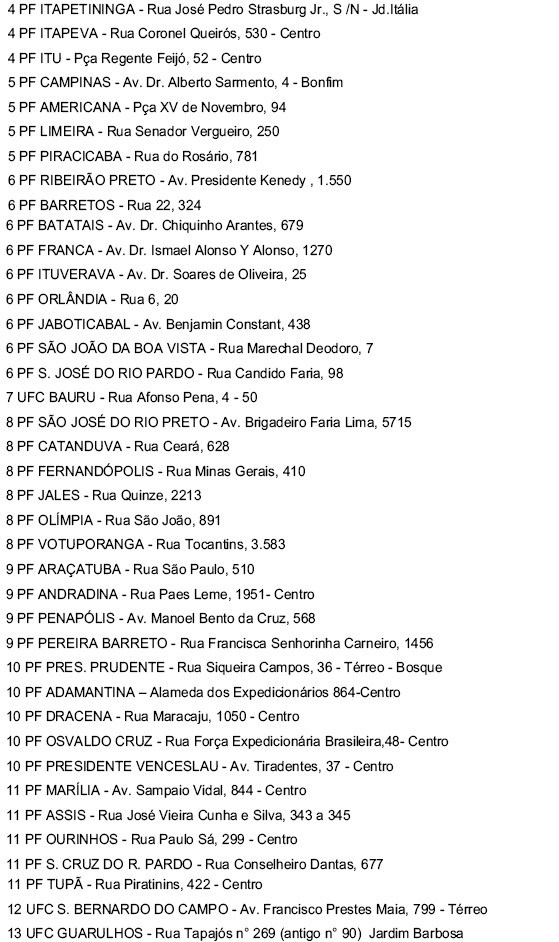

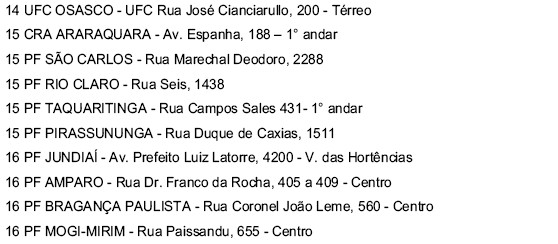

(modelos - Anexos I e II) protocolizado nos locais indicados na relação constante no Anexo V.

§ 1° - O requerimento de cálculo previsto no “caput”, no qual estarão identificados o contribuinte, o estabelecimento e os débitos a que se refere o pedido, deverá estar instruído com:

1 - cópia do Auto de Infração e Imposição de Multa, do demonstrativo do débito e do termo de retificação e ratificação, se existente, quando se tratar de débito não inscrito na dívida ativa;

2 - procuração, quando for o caso;

3 - cópia da última decisão administrativa, se houver, obtida diretamente pelo interessado na repartição fiscal onde se encontra o processo;

4 - cópia dos comprovantes de eventuais recolhimentos anteriores parciais referentes ao mesmo débito.

§ 2° - O contribuinte deverá retirar o cálculo do valor do débito na mesma unidade em que o requisitou, independentemente de notificação, a partir da data informada pela unidade que o

atendeu até, no máximo, 27 de abril de 2007.

Artigo 3° - O recolhimento do débito, nos termos do Decreto n° 51.735, de 4 de abril de 2007:

I - implica confissão irretratável do débito e expressa renúncia a qualquer defesa ou recurso, bem como desistência dos já interpostos;

II - aplica-se a parcelamento celebrado e em andamento em 5 de abril de 2007, data da publicação do decreto, apurando-se o saldo devedor sem o acréscimo financeiro que incidiria nas

parcelas vincendas;

III - impede a aplicação do disposto no artigo 95 da Lei n° 6.374, de 1° de março de 1989;

IV - se efetuado fora do prazo fixado ou por valor inferior ao devido:

a) o contribuinte não fará jus à redução prevista no artigo 1° desta resolução, aplicando-se ao pagamento o disposto no artigo 595 do Regulamento do ICMS,

aprovado pelo Decreto n° 45.490, de 30 de novembro de 2000;

b) será considerado antecipação de parcelas vincendas, nos casos de parcelamentos.

Artigo 4° - O recolhimento, na forma prevista no artigo 1°, de débito inscrito e ajuizado não dispensa o pagamento de custas, despesas processuais e verba honorária, ficando

esta fixada em 5% (cinco por cento) do valor do débito.

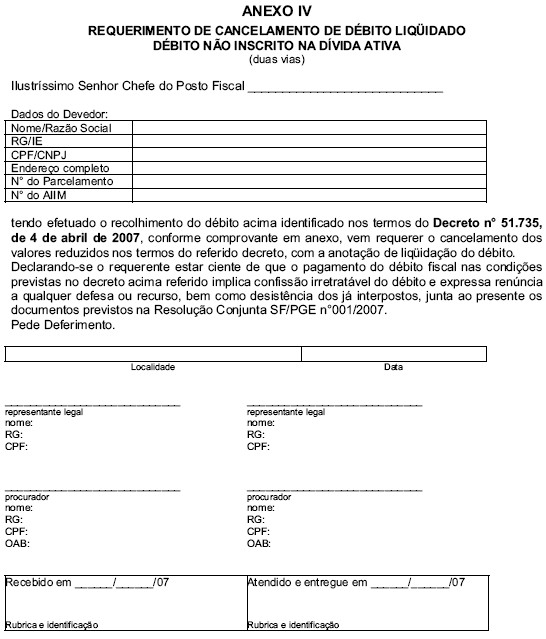

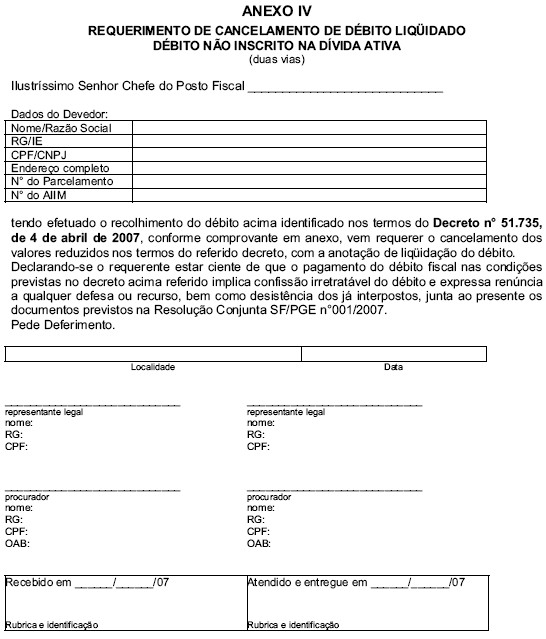

Artigo 5° - No prazo de 30 (trinta) dias contados da data do recolhimento na forma prevista no artigo 1°, tratando-se de débito decorrente de Auto de Infração e Imposição de

Multa, em qualquer fase de cobrança, o contribuinte deverá requerer o cancelamento dos valores reduzidos pelo Decreto n° 51.735, de 4 de abril de 2007, protocolizando o

respectivo pedido (modelos - Anexos III ou IV) nos locais indicados na relação anexa constante no Anexo V, instruído com os seguintes documentos:

I - cópia da Guia de Arrecadação Estadual - GARE-ICMS correspondente, com a devida autenticação;

II - prova de eventual recolhimento anterior parcial referente ao mesmo débito;

III - procuração, quando for o caso.

Parágrafo único - São competentes para declarar a liquidação do débito nos termos desta resolução:

1 - relativamente a débito não inscrito, o Delegado Regional Tributário, podendo delegar;

2 - relativamente a débito inscrito, o Procurador do Estado responsável pelo acompanhamento das ações judiciais relativas à matéria tributária, no âmbito de suas competências funcionais.

Artigo 6º - As Unidades relacionadas no Anexo V, em se tratando de débito inscrito, deverão encaminhar os respectivos procedimentos administrativos instruídos com o pedido

de cálculo (Anexo I), o cálculo elaborado e o pedido de cancelamento (Anexo III), à Procuradoria Geral do Estado, para efeito da declaração de liquidação a que se refere o

parágrafo único do artigo 5° ou de qualquer das hipóteses referidas no inciso IV do artigo 3°.

Parágrafo único - Emitida a declaração a que se refere o “caput” deste artigo, o procedimento administrativo será encaminhado à Unidade Fiscal de origem, para baixa da dívida no

sistema ou imputação do pagamento parcial.

Artigo 7° - Caberá ao contribuinte a iniciativa e os procedimentos necessários à conversão em renda de depósitos para liquidação de débitos inscritos nos termos do artigo 1°.

Parágrafo único - O levantamento da quantia depositada, administrativamente ou em Juízo, para conversão em renda deverá ser providenciado pelo contribuinte interessado:

1 - relativamente a depósito administrativo, mediante requerimento dirigido à autoridade fazendária competente para autorizar a conversão em renda do valor discriminado, com a

apresentação da Guia de Arrecadação Estadual - GARE-ICMS correspondente;

2 - relativamente a depósito judicial, mediante:

a) pedido, em juízo, de renúncia ao direito sobre o qual se funda ação, com a respectiva homologação;

b) pedido, em juízo, de alvará em favor do requerente para fins de conversão em renda;

c) apresentação, em juízo, da Guia de Arrecadação Estadual - GARE-ICMS discriminativa do valor recolhido;

d) comprovação, nos autos de execução fiscal correspondente, do recolhimento efetuado;

e) comprovação do recolhimento efetuado à Procuradoria competente para o acompanhamento da ação e da execução fiscal.

Artigo 8° - Os casos omissos serão decididos pelo Coordenador da Administração Tributária e pelo Subprocurador Geral da Área do Contencioso, nos limites de suas

respectivas competências, podendo ambos delegar.

Artigo 9° - Os modelos dos requerimentos e formulários previstos nesta resolução ficarão disponíveis no endereço eletrônico .

Artigo 10 - Esta resolução entra em vigor na data de sua publicação.