Resol. Conj. SF/PGE nº 2, de 27-04-07 - DOE 28-04-07

Dispõe sobre os procedimentos administrativos necessários ao cumprimento do Decreto 51.754, de 13 de abril 2007

O Secretário da Fazenda e o Procurador Geral do Estado, considerando a edição do Decreto nº 51.754, de 13 de abril de 2007, que institui benefícios para a

liqüidação à vista ou parcelada de débitos, consistentes na redução de juros e multas e sobre remissão parcial condicionada do Imposto sobre Operações Relativas à Circulação de Mercadorias

e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação - ICMS decorrente de prestações de serviços de comunicação, resolvem:

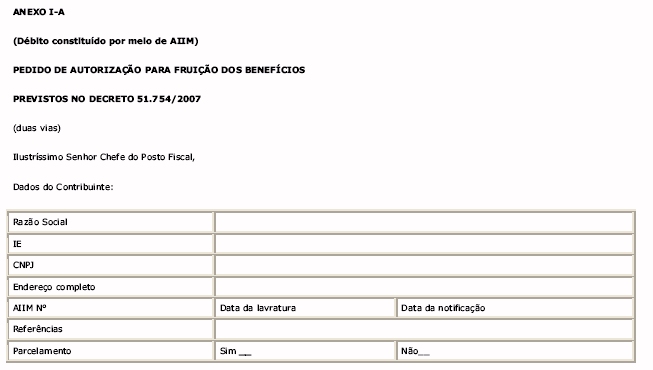

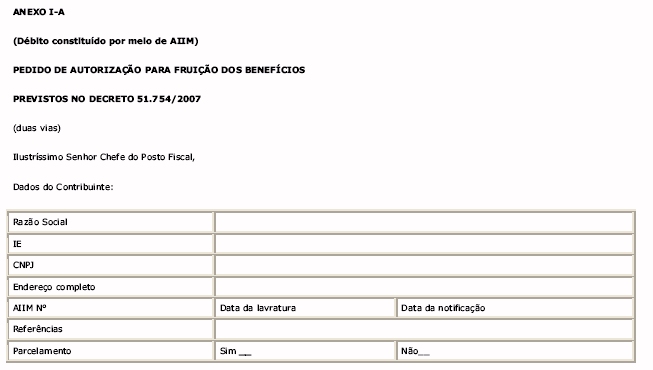

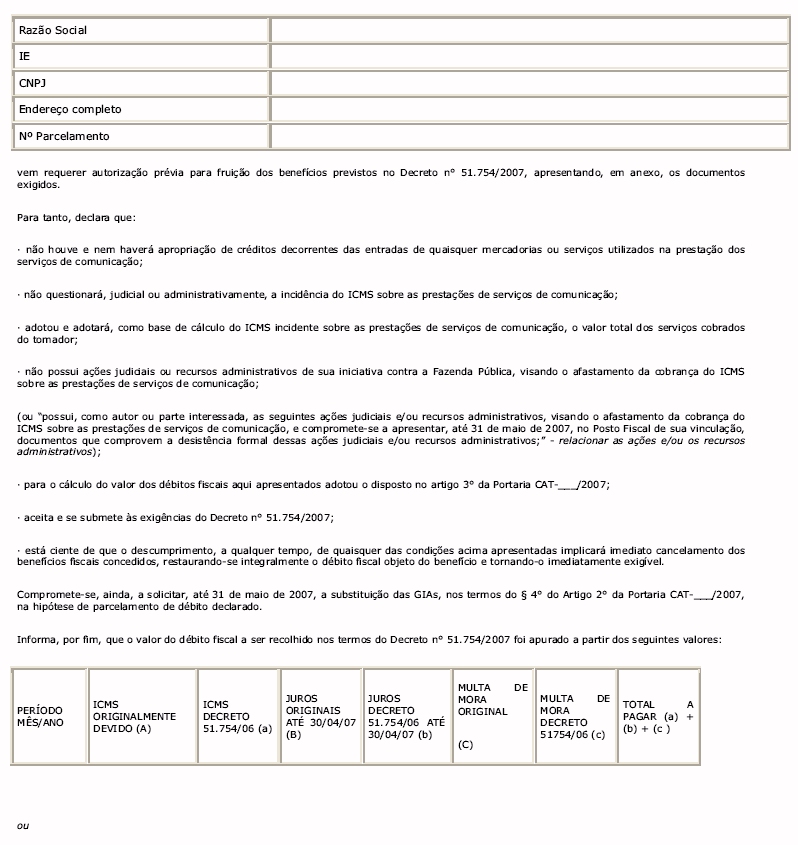

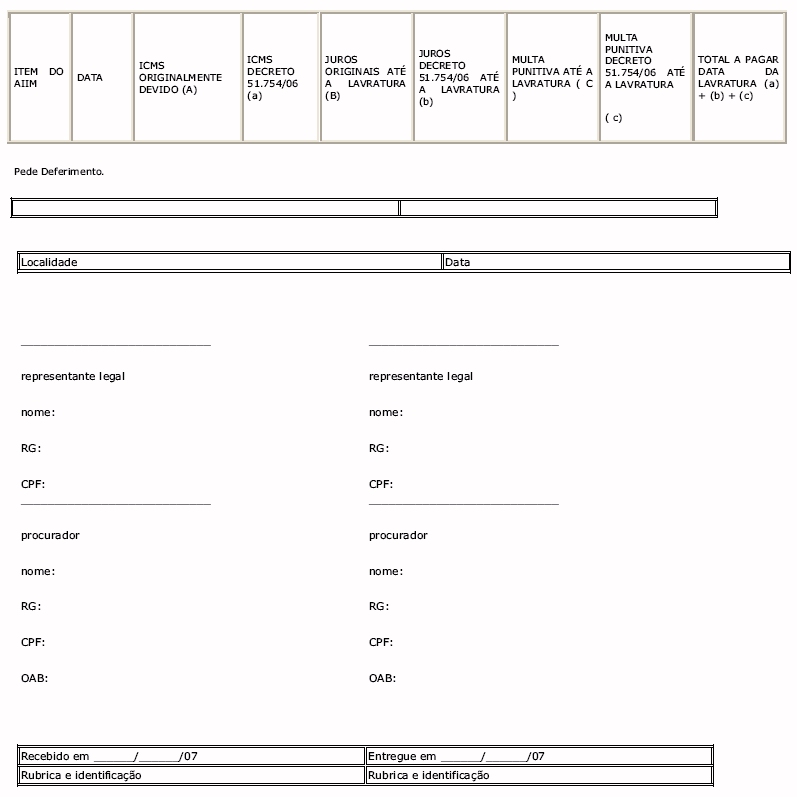

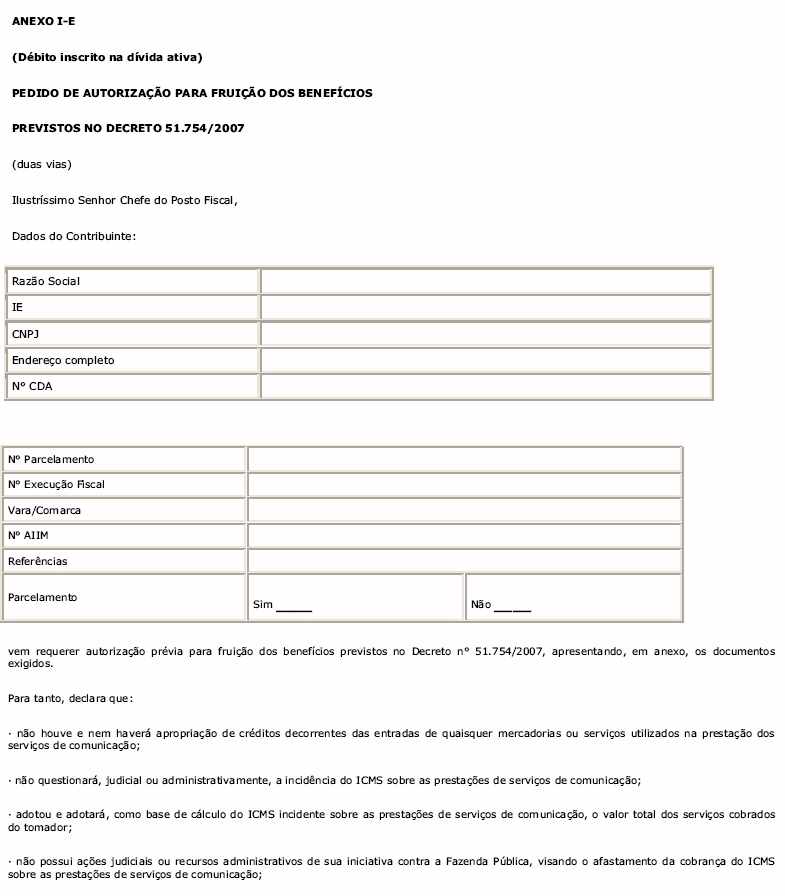

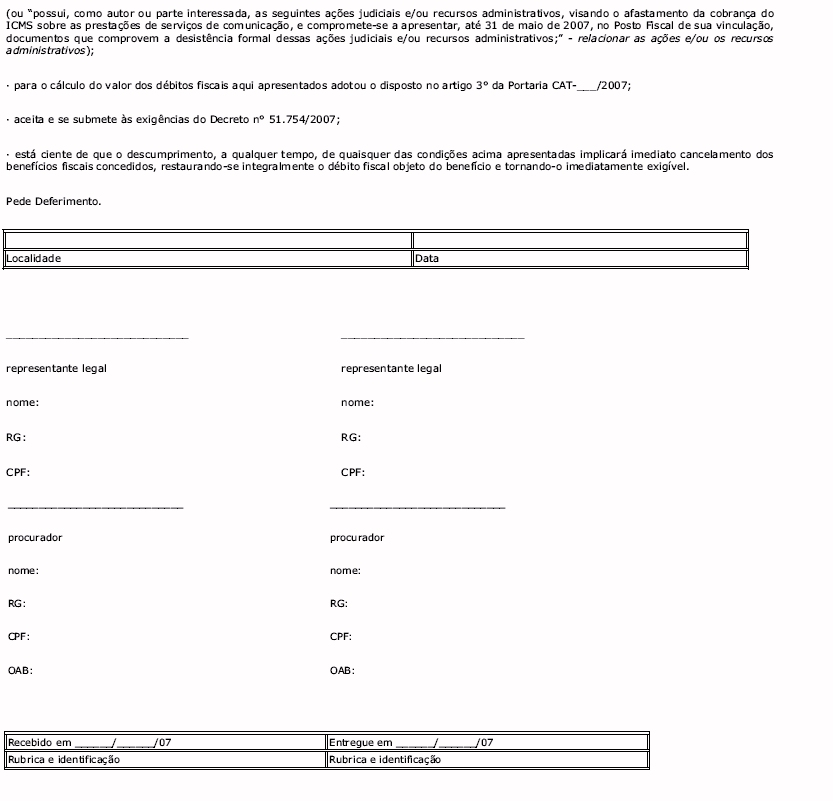

Artigo 1° - Para fins de fruição dos benefícios previstos no Decreto 51.754, de 13 de abril de 2007, o contribuinte deverá solicitar prévia

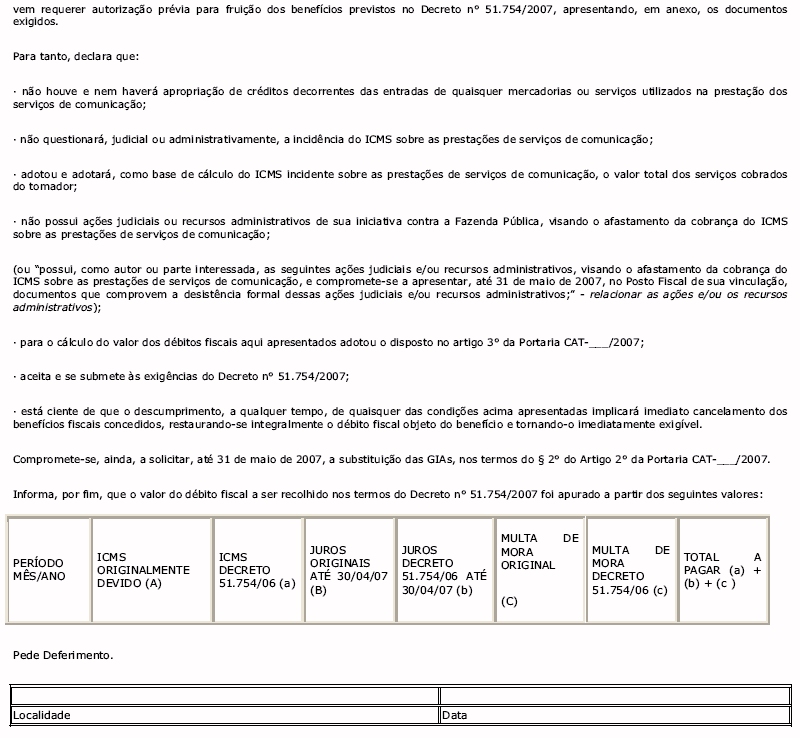

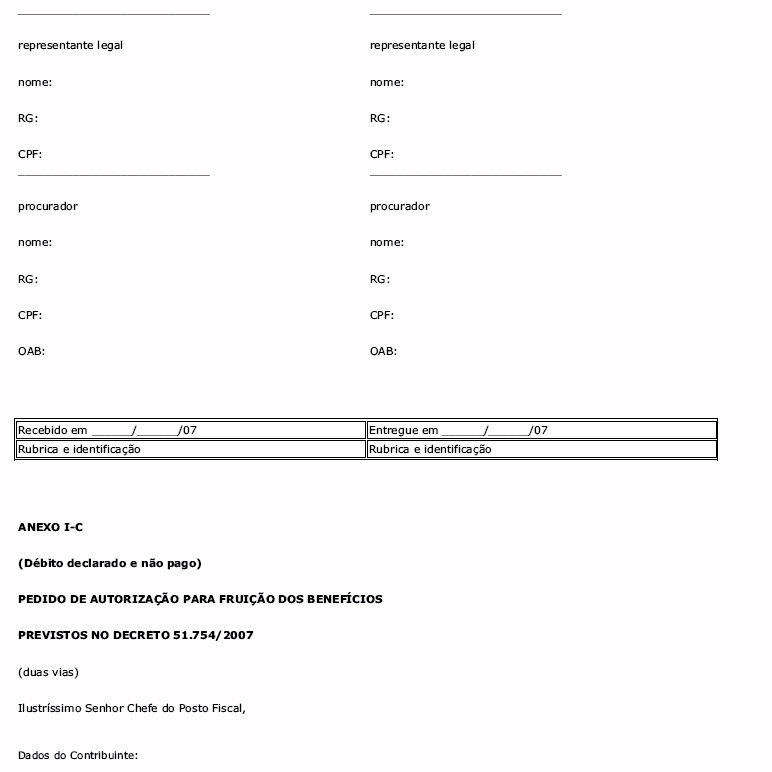

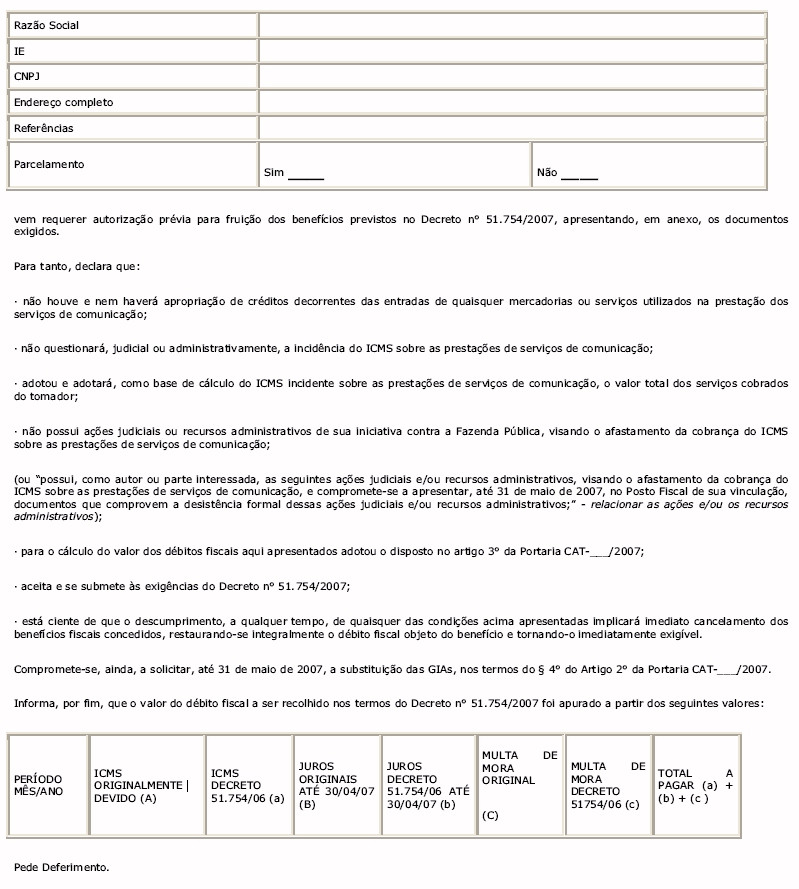

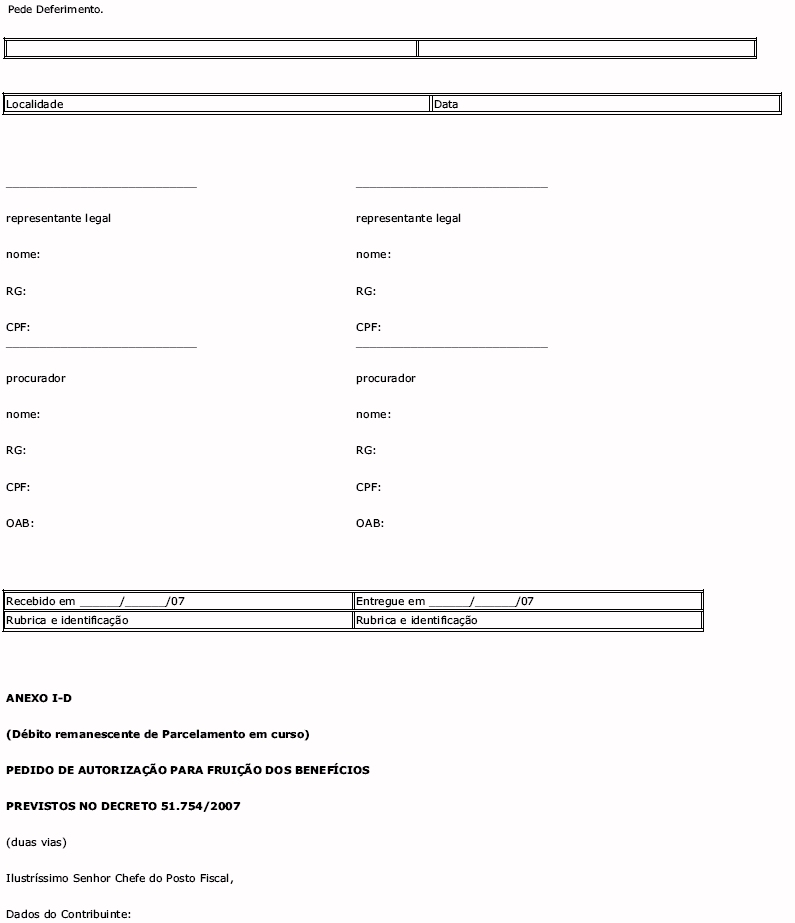

autorização, mediante entrega, até 30 de abril de 2007, no Posto Fiscal de sua vinculação, de pedido, em 2 (duas) vias, conforme modelos constantes nos Anexos I-A a 1- E, assinado pelo

representante legal e instruído com:

I - cópia da DECA;

II - cópia autenticada do contrato social ou da procuração.

Artigo 2° - Deverão ser protocolizados, separadamente, os pedidos de autorização referentes a:

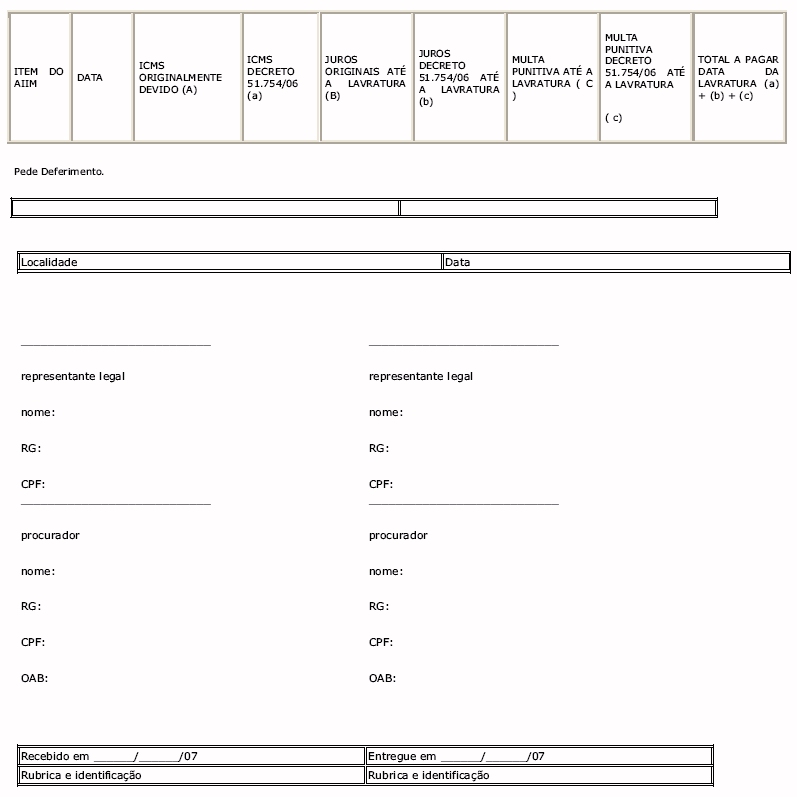

I - débitos constituídos por meio de lavratura de Auto de Infração e Imposição de Multa - AIIM, devendo ser apresentado um pedido para cada AIIM lavrado (Anexo I-A);

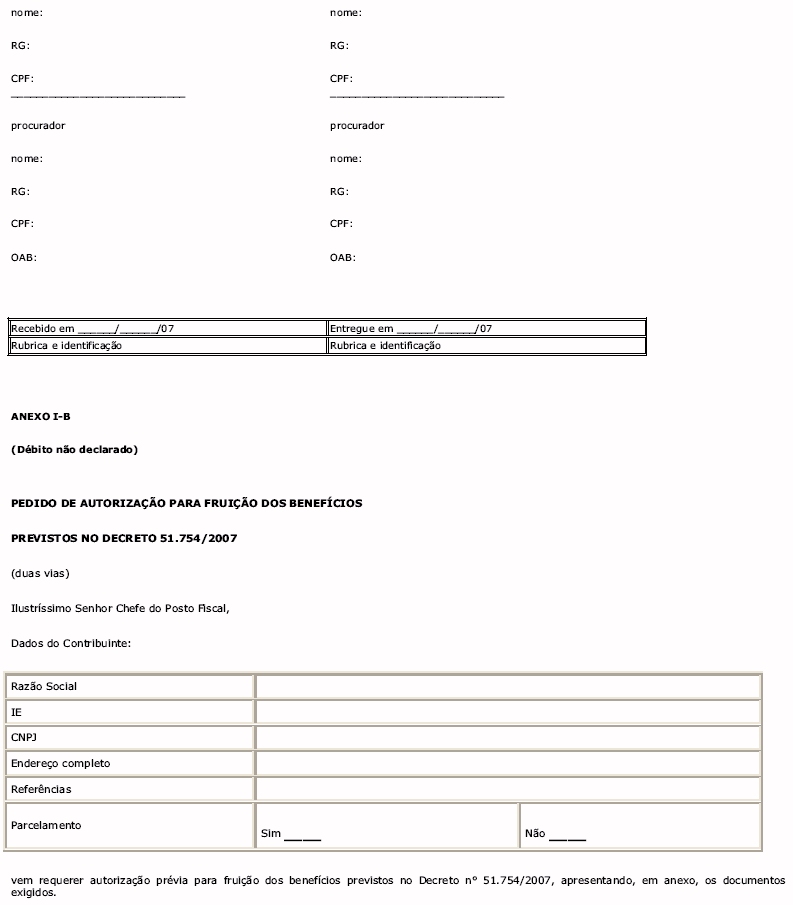

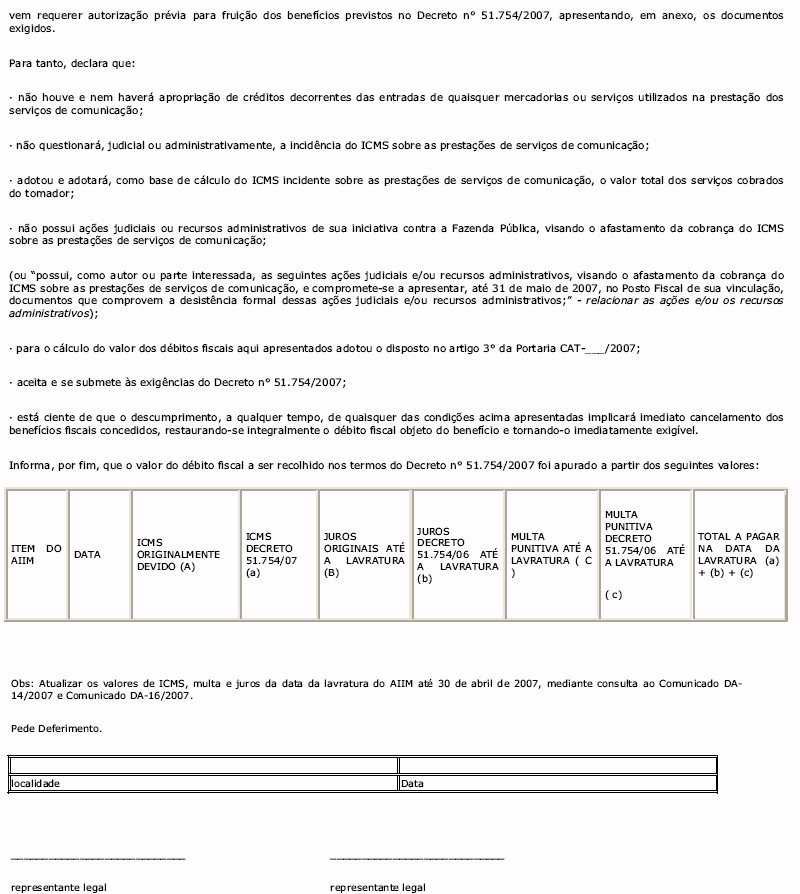

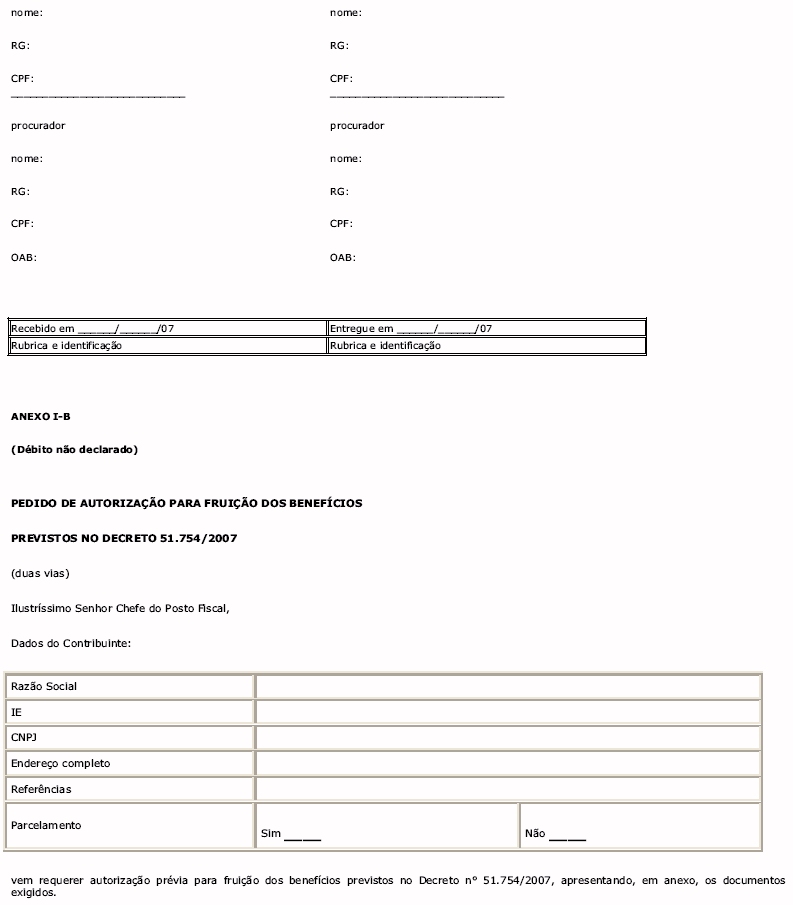

II - débitos não declarados (Anexo I-B);

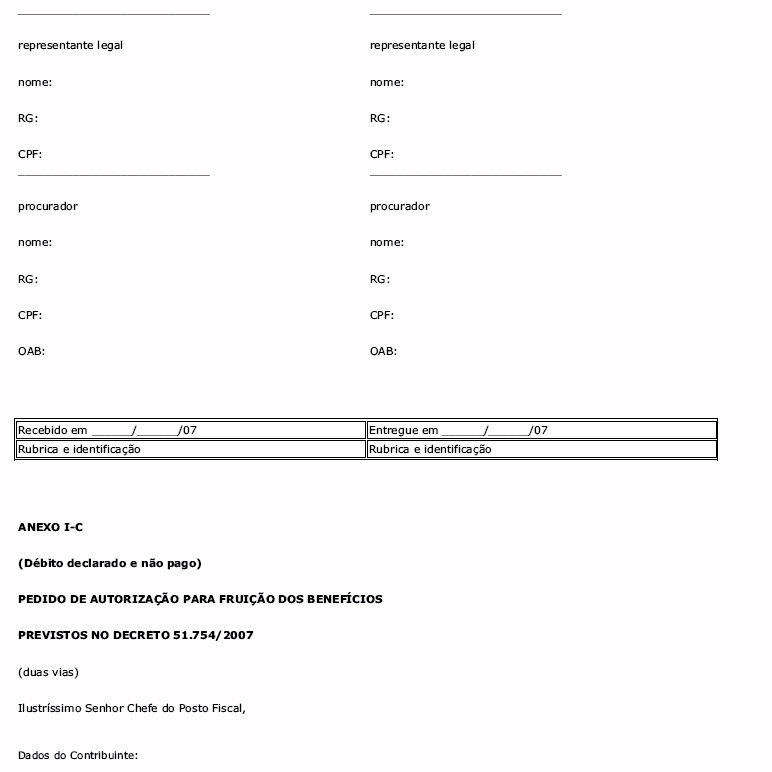

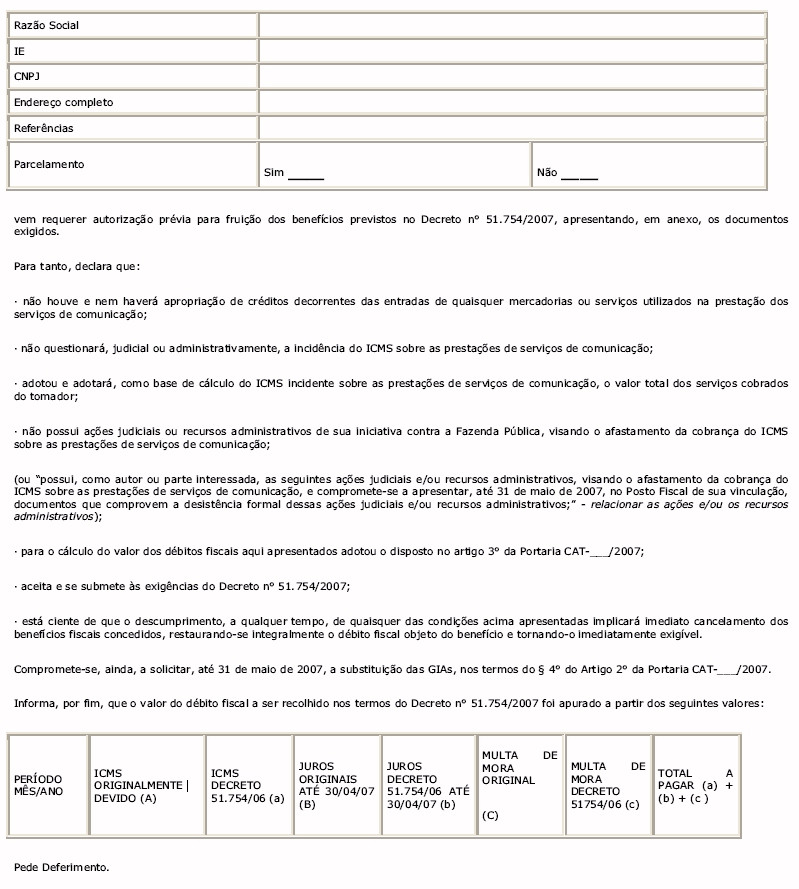

III - débitos declarados e não pagos (Anexo I-C);

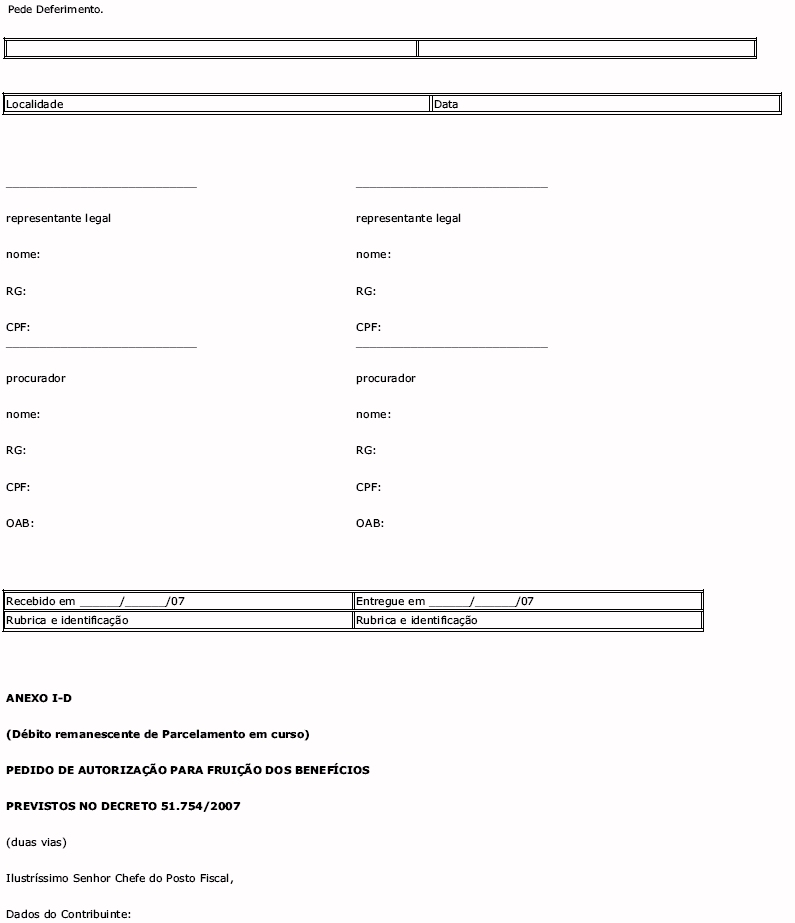

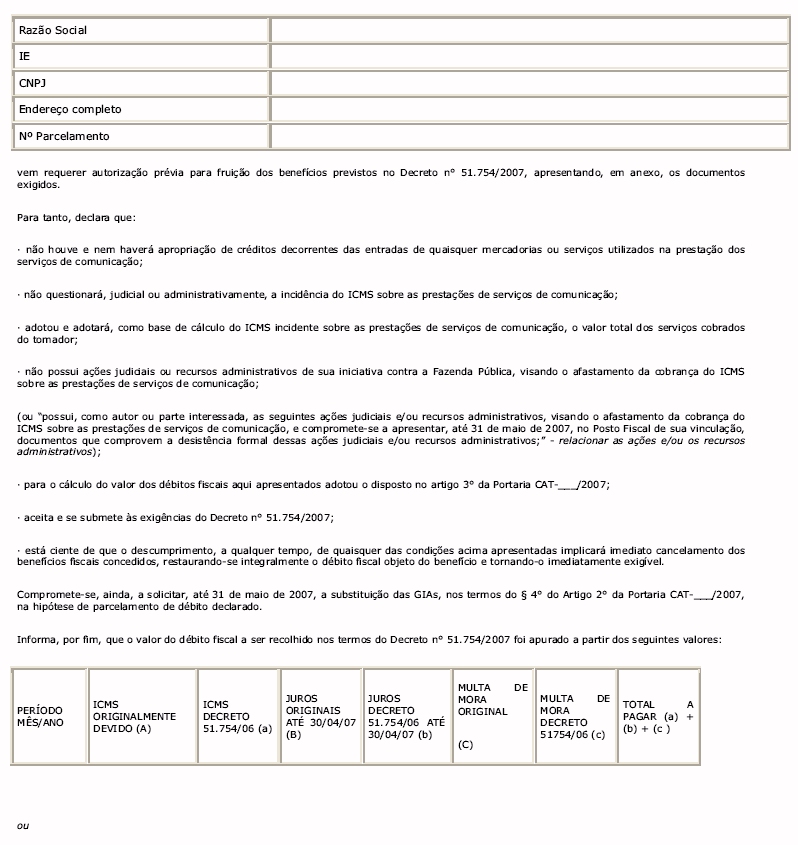

IV - débitos remanescentes de parcelamentos anteriores em curso, devendo ser apresentado um pedido para cada parcelamento em andamento (Anexo I-D);

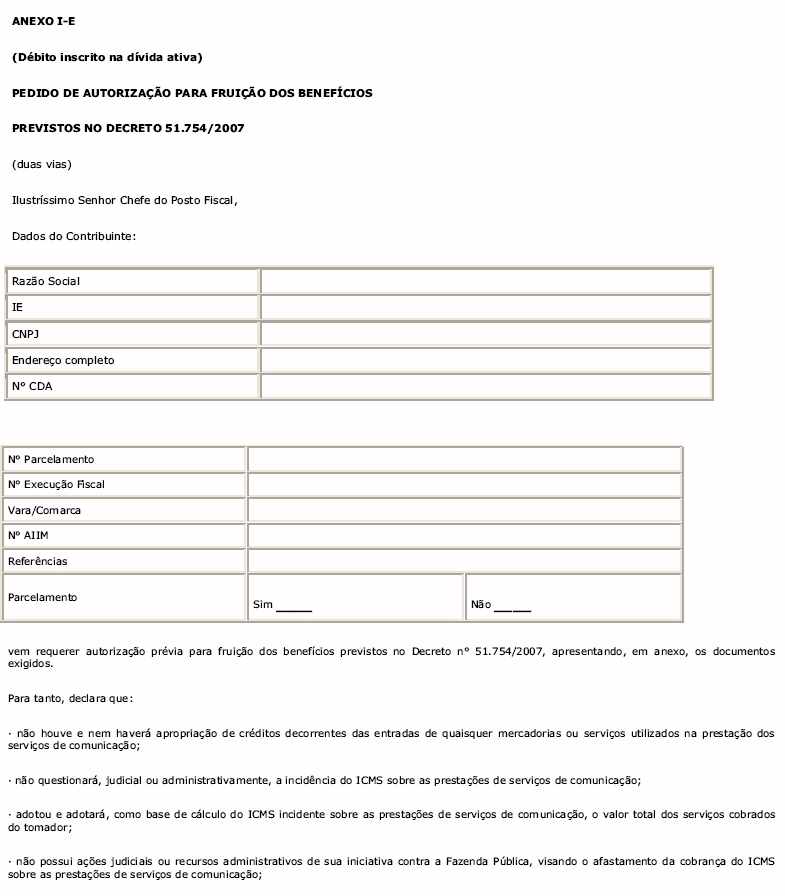

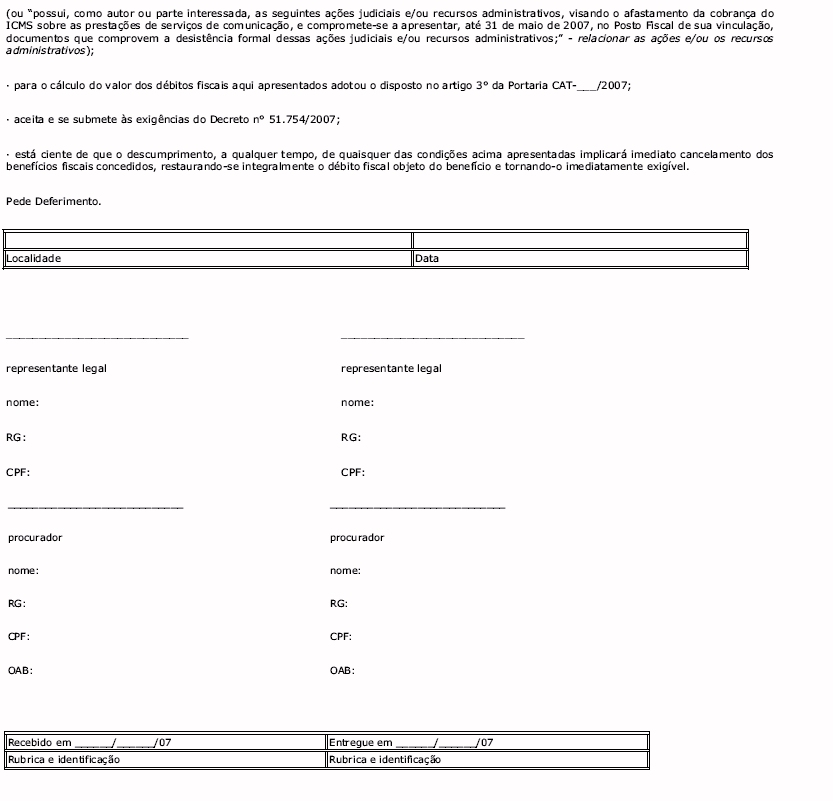

V - débitos inscritos na dívida ativa, devendo ser apresentado um pedido para cada Certidão da Dívida Ativa (Anexo I-E).

§ 1° - Para fins do disposto nesta resolução, considera-se, também, débito não declarado o referente a período sob ação fiscal, desde que não tenha havido lavratura de AIIM até o dia anterior

à data da protocolização do pedido de autorização a que se refere o artigo 1°.

§ 2° - Tratando-se de débitos não declarados, o contribuinte deverá solicitar, até 31 de maio de 2007, substituição da Guia de Informação e Apuração do ICMS - GIA relativa

às referências correspondentes, declarando o imposto calculado nos termos do Decreto n° 51.754/07, no “Campo 052 - Outros Débitos” e consignando a

observação “Imposto lançado nos termos do Decreto n° 51.754/07”.

§ 3° - Relativamente ao disposto no § 2°, não serão aceitas quaisquer outras alterações na GIA substitutiva que não seja o valor do imposto calculado nos termos do Decreto n° 51.754/07.

§ 4° - Tratando-se de débitos declarados e não pagos, o contribuinte deverá solicitar a substituição da GIA, conforme previsto no § 2°, relativamente aos exercícios em que optar pelo cálculo do imposto nos

termos do § 1° do artigo 1° do Decreto n° 51.754/07, efetuando o estorno dos créditos correspondentes.

§ 5° - Tratando-se de débitos remanescentes de parcelamentos anteriores em curso, os pedidos de autorização serão recepcionados e autorizados, a título precário, pelos Postos Fiscais,

devendo ser encaminhados à Diretoria de Arrecadação para ratificação da autorização concedida.

§ 6° - Tratando-se de débitos inscritos na dívida ativa:

1 - os pedidos de autorização serão recepcionados e autorizados, a título precário, pelos Postos Fiscais, devendo ser encaminhados à Procuradoria Fiscal ou Procuradorias Regionais,

respeitada a competência funcional, para ratificação da autorização concedida;

2 - deverá ser efetuado o pagamento das custas, dos emolumentos judiciais e dos honorários advocatícios, ficando estes fixados em 5% (cinco por cento) do valor do débito fiscal.

§ 7° - Para efeito desta resolução, considera-se débito fiscal a soma do imposto, das multas, da atualização monetária, dos juros de mora e dos demais acréscimos previstos na legislação.

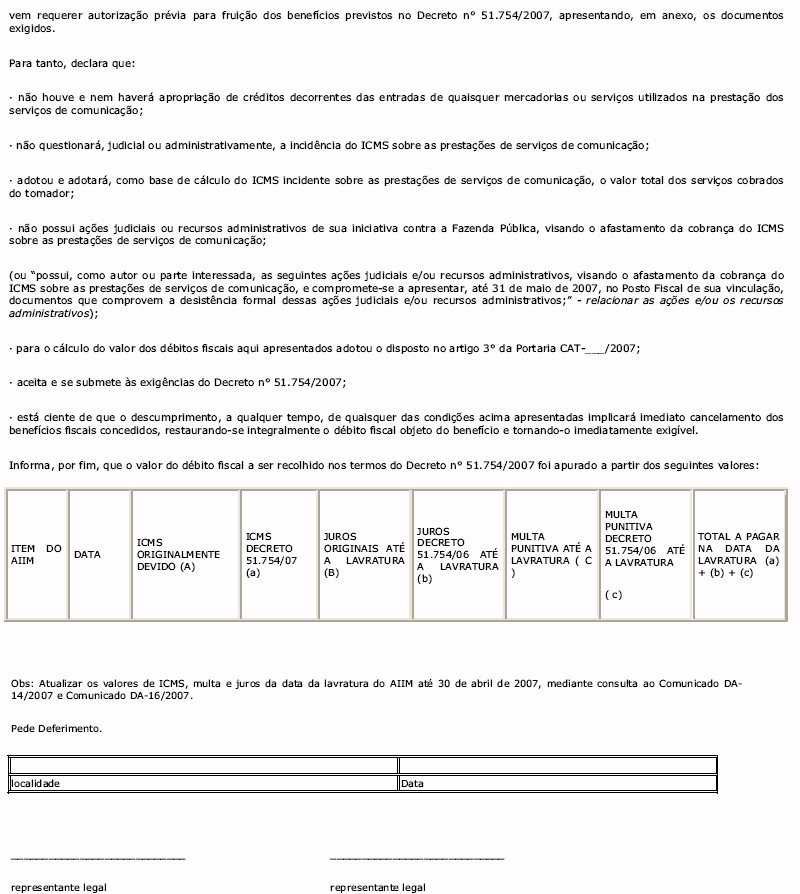

Artigo 3° - O cálculo do valor do débito a ser recolhido, até 30 de abril de 2007, nos termos e condições do Decreto n° 51.754/07, deverá ser efetuado como segue:

I - tratando-se de débito constituído por meio de lavratura de AIIM:

a) por referência dos itens do AIIM, o valor do imposto conforme inciso 1 do § 1º do Artigo 1º do Decreto 51.754/07, denominado “imposto recalculado”;

b) por referência dos itens do AIIM, 50 % dos juros de mora do “imposto recalculado” conforme tabela prática (Agendas, Pautas e Tabelas, que podem consultadas no endereço

eletrônico www.fazenda.sp.gov.br) e os artigos 565 e 566 do Regulamento do ICMS;

c) 10% do valor da multa aplicável sobre:

1 - o valor da prestação, quando se tratar de multa cujo valor base seja o valor da prestação;

2 - o valor do “imposto recalculado”, quando se tratar de multa cujo valor base seja o valor do imposto;

d) a partir do segundo mês subseqüente ao da lavratura do auto de infração, calcular os juros de mora conforme tabela prática (Agendas, Pautas e Tabelas, que podem consultadas no

endereço eletrônico www.fazenda.sp.gov.br) e os artigos 565 e 566 do Regulamento do ICMS;

e) apurar o valor do débito fiscal a ser recolhido ou objeto de parcelamento pela soma de as parcelas de imposto recalculado (alínea “a”), juros de mora (alínea “b”), multa (alínea “c”) e juros

de mora da multa (alínea “d”);

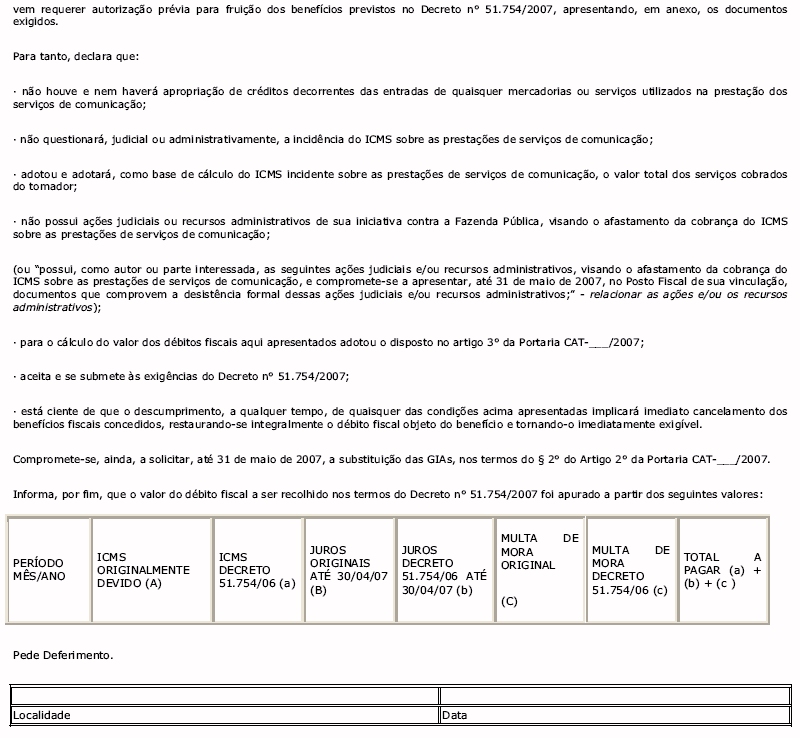

II - tratando-se de débitos não declarados ou de débitos declarados e não pagos:

a) por referência, o valor do imposto conforme inciso 1 do § 1º do Artigo 1º do Decreto 51.754/2007, denominado “imposto recalculado”;

b) por referência, 50 % dos juros de mora do “imposto recalculado” conforme tabela prática (Agendas, Pautas e Tabelas, que podem consultadas no endereço eletrônico www.fazenda.sp.gov.br )

e os artigos 565 e 566 do Regulamento do ICMS;

c) 1%, a título de multa de mora, aplicável sobre o valor do “imposto recalculado”;

d) apurar o valor do débito fiscal a ser recolhido ou objeto de parcelamento pela soma de imposto recalculado (alínea “a”), juros de mora (alínea “b”) e multa (alínea “c”).

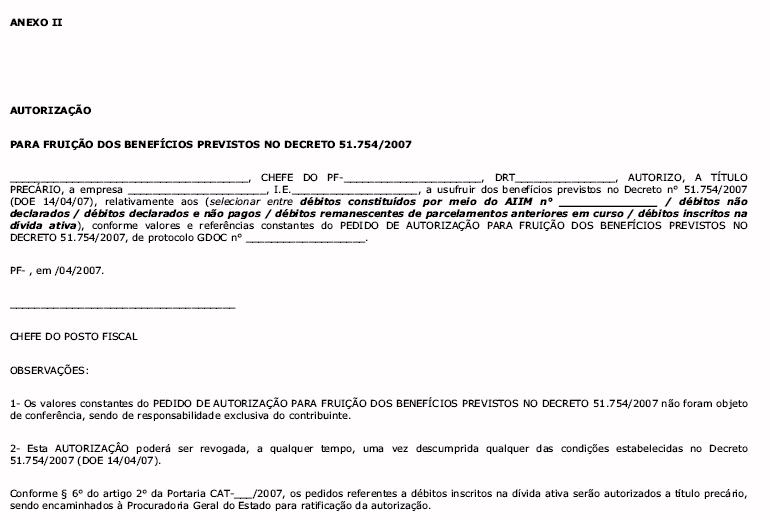

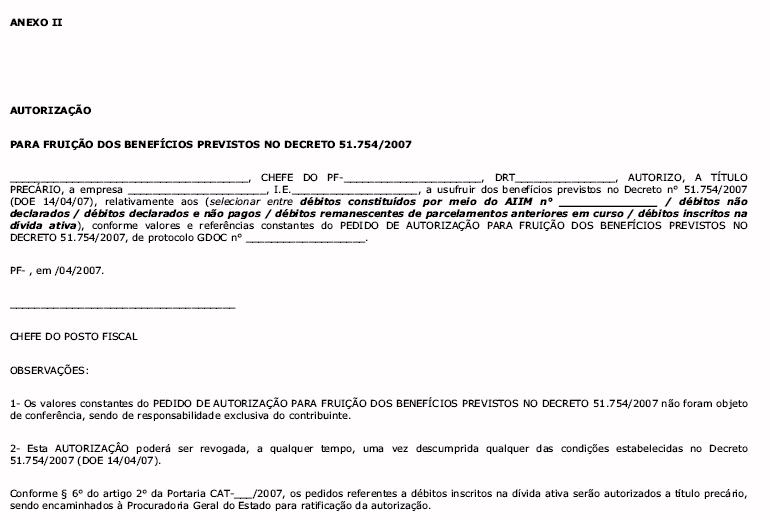

Artigo 4° - Os pedidos protocolizados nos termos desta resolução serão recepcionados pelo Chefe do Posto Fiscal, que verificará a regularidade dos documentos apresentados e

emitirá a autorização prévia, a título precário, para usufruto dos benefícios fiscais, conforme o modelo constante no Anexo II, em 2 (duas) vias, que terão a seguinte destinação:

I - a 1ª via será anexada ao pedido e encaminhada à:

a) DEAT - SFECE, tratando-se de débitos referidos nos incisos I a III do artigo 2°, cujo recolhimento será efetuado integralmente até 30 de abril de 2007;

b) Diretoria de Arrecadação, tratando-se de débitos referidos nos incisos I a III do artigo 2°, cujo recolhimento será efetuado parceladamente, e de débitos referidos no inciso IV do artigo2°;

c) Procuradoria Fiscal ou às Procuradorias Regionais, conforme a sua competência, tratando-se débitos inscritos na dívida ativa;

II - a 2ª via será entregue ao contribuinte.

Artigo 5° - Obtida a autorização, nos termos do artigo 4°, o contribuinte deverá, até 30 de abril de 2007, conforme o caso:

I - recolher o valor total do débito, utilizando os seguintes códigos de receitas na Guia de Arrecadação Estadual - GAREICMS:

a) 106-5, tratando-se de débitos constituídos por meio de lavratura de AIIM;

b) 046-2, tratando-se de débitos não declarados ou declarados e não pagos;

c) 081-4, tratando-se de débitos remanescentes de parcelados anteriores em curso;

d) 077-2 ou 078-4, tratando-se de débitos inscritos na dívida ativa;

II - protocolizar pedido de parcelamento do débito, nos termos da legislação vigente.

Artigo 6° - O contribuinte deverá comprovar o recolhimento do valor total do débito ou da primeira parcela, mediante entrega de requerimento, no Posto Fiscal de sua

vinculação, até 31 de maio de 2007, juntamente com a cópia da GAREICMS correspondente, com a devida autenticação.

Parágrafo único - A cópia da GARE-ICMS deverá ser juntada ao pedido de autorização correspondente, protocolizado nos termos do artigo 1°.

Artigo 7° - O recolhimento efetuado, integral ou parcial, embora autorizado pelo fisco, não importa em presunção de correição dos cálculos efetuados pelo contribuinte, ficando

resguardado o direito do fisco de exigir eventuais diferenças apuradas posteriormente.

Artigo 8° - São competentes para declarar a liquidação dos débitos a que se referem esta resolução:

I - relativamente a débito não inscrito, o Diretor Executivo da Administração Tributária, podendo delegar o ato;

II - relativamente a débito inscrito, os Procuradores do Estado Chefes da Procuradoria Fiscal e das Procuradorias Regionais, no âmbito de suas competências funcionais, podendo delegar o ato.

Parágrafo único - A competência objeto do inciso II deste artigo:

1 - fica condicionada à manifestação conclusiva dos órgãos da Coordenadoria da Administração Tributária - CAT a respeito da integralidade dos recolhimentos e do cumprimento das

exigências previstas no § 3º do artigo 1º e do inciso II do artigo 2º, bem como, quando formuladas, do § 4º do artigo 2º;

2 - estende-se à atribuição prevista no artigo 2º, § 6º, “1”, e no artigo 4º, I, “c”.

Artigo 9º - O expediente formado a partir requerimento previsto no inciso II do artigo 5º, devidamente instruído com a comprovação das exigências referidas no parágrafo único

do artigo anterior, serão encaminhados à Procuradoria Fiscal e às Procuradorias Regionais, de acordo com a sua competência, e, após decidido, será remetido:

I - se deferido o pedido, ao setor competente da Secretaria da Fazenda, para processar o parcelamento e acompanhá-lo até final liqüidação ou eventual rompimento, que deverá ser

comunicado à Unidade da PGE responsável pelo caso;

II - se indeferido, o expediente deverá retornar à DEATSFECE, para notificação do requerente da decisão e arquivamento.

Artigo 10 - Os casos omissos serão decididos pelo Coordenador da Administração Tributária e pelo Subprocurador Geral do Estado da Área do Contencioso, na esfera de suas

competências.

Artigo 11 - Esta resolução entra em vigor na data de sua publicação.